[股票基金]

投资5年,聊聊我踩过的那些坑

|

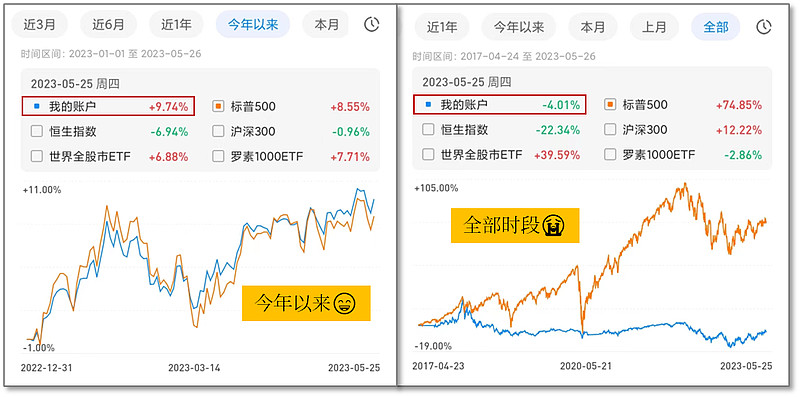

本帖最后由 简七理财 于 2023-5-28 15:28 编辑 大家好呀~我是简七编辑部的艾小白~ 前几天,我心血来潮,去很久没登录的海外账户看了看,有了意外的发现——  光看今年的收益,还是挺满意的,小赚9%; 可点到全部收益,画风就不对了,累计收益率不但小亏,5年更跑输美股指数78%。 这可把我吓了一跳,这几年总共也没操作几次,怎么结果这么惨? 今天就来复盘下我的「韭菜之路」,希望能让你少走些弯路。 *风险提示:文中提及的个股和基金仅为示例,不涉及任何投资建议和利益相关。请根据自己的需求,做出独立的投资判断。这也是我们努力做好科普的价值^^ 01 过去 17年-18年,冲着「低估」买港股 18年之前,港股是全球最火热的市场,三年间指数翻了一倍。 我也在这个时候特地开了海外券商,专买港股。主要原因是「够便宜」: 一方面,港股虽然涨了一年,但市盈率只有10倍,在全球股市中属于低水平。(?反省:光看低估买是不对的,第二部分会解释) 另一方面,同一家公司,港股会比A股价格低、分红率高,买港股似乎是一件顺理成章的事。(?反省:存在即合理,AH溢价并不一定要回归) 于是,我便入手了几家股息率最高的金融机构(银行、资产管理公司),美美等着收息。 大概是有「新手光环」,一买就涨让我有点惊喜。眼看收益跑输指数,我大着胆子买买买,盈利也蹭蹭涨。 好景不长,18年1月,中美贸易战给全球经济带来不确定性,加上美联储加息,收紧流动性,全球股市都不好过。 前期涨最多的港股,也跟着调整,随着外资的撤离,和经济景气度的下降,一些行业开始频繁「暴雷」。我所买的金融股就有不幸中招的,只能含泪「割肉」。 短短一年,账户就坐了一轮过山车,由盈转亏。 19年-21年,彻底躺平 有了18年的经验,我下定决心,出手之前一定要再三谨慎。 进入19年,全球股市慢慢上涨,我安慰自己,没关系,会跌回来的,然后几乎空仓的账户,整年跑输指数25%。 进入20年,期盼已久的大跌终于来了。但是! 这可不是一般的大跌,是史无前例的四次熔断、是股神巴菲特都没见过的大场面。 在对未来的怀疑中,我继续躺平,然后20年跑输指数16%,21年跑输21%。 21年-至今,打不过就加入 海外账户折腾四年,依然一无所获之际,我终于相信,指数真的太强了,很难跑赢。 于是21年底,将大多数资产投到指数中,再也没操作过。 结果这一买,又赶上美联储的加息周期,股票债券都在跌,账户继续缩水。 23年以来,随着通胀有了控制的迹象,经济没想象中那么差,加上人工智能推动科技股飙升,全球股市有了起色。 账户离回本也只有一步之遥了。 02 经验 写下这堆文字,我才发现账户的每一次关键操作,几乎把能踩的坑全踩了一遍—— 踩坑1:买在高点 17年底和21年底的两次大手笔买入,正好都站在了短期高点。 原因也很简单,股市连续几年上涨,带来很好的赚钱效应,让还没入场的我相信,只要买入就能赚钱。 而当能买的资金都来买了,股市往往也就到头了。 踩坑2:低估值陷阱 港股之所以低估,和成分股所属行业息息相关。 17年的恒生指数中,金融、地产股占了40%以上,这两类高杠杆经营的资产,在全世界范围内都是低估值的代表,不受市场青睐。 因此,10倍市盈率的港股,和20倍市盈率的纳斯达克(高增长的科技股主导),没啥可比性。 想要判断高位和低位,和自己的历史比或许更有意义。 *恒生指数过去10年估值区间为6-16倍,当前为9倍,处在16%分位,比历史上84%的时间都便宜 图源:理杏仁 踩坑3:择时幻想 或许每个人都想过「买在低点,卖在高点」,轻松赚钱。 但事实上,择时这事儿真不靠谱—— 上交所统计了超过5300万个账户的日常交易信息后发现,无论是散户还是机构,盈利靠的是选股,择时反而是亏钱的。 所以,还是放弃幻想吧。 03 未来 最近,股市的波动加大了,有不少小伙伴又在纠结: -还会跌吗?要卖点不 -是不是底部了?能买点吗? 在瞎折腾几年后,我也想聊聊一些看法,供参考—— 1. 股市长期上涨的基础 长期来看,公司利润和股市回报之间的相关性非常之高。 数据来源:Wind,统计区间:2004/12/31-2022/9/30 如果你相信茅台、工行、平安这些龙头未来利润比现在高,买入一揽子公司的指数走势自然会跟上。 但指数涨了,不代表买的个股会涨,比如我就中招过「暴雷」的股票。经验不多的话,你可以选择省事的指数基金。 指数自带「优胜劣汰」的功能,定期调整成分股,能帮我们赚到基础收益。 2. 躲不开的黑天鹅 投资大师彼得林奇说过,如果你投资了股票,就要知道它不可避免地受到各类因素的影响。 比如50年代有经济萧条、70年代有石油危机、80年代有拉丁美洲债务问题。 10%以上的跌幅几乎每年发生一次,25%以上的跌幅每两年有一次。 和预测黑天鹅什么时候发生、跌幅多大相比,我们更应该思考的是应对方式。 比如再给一次机会,我会毫不犹豫地在疫情大跌期间买买买。 彼得林奇也建议,下跌是个买入的好时机。 注:道琼斯指数1994年3700点,现在32000点,29年年化收益约7.8% 3. 建立并遵守「投资纪律」 投资这件事,纪律还是挺重要的,毕竟,执行力直接决定了最终效果。 现在的我,是一名坚定的「指数党」,除了海外账户买指数,还会每个月将工资,投入固定数额买A股基金。 用纪律性对抗不可预测的未来,是一个看上去很傻,确是长期有效的方法。 对于我来讲,过去的5年虽然并没有真亏多少钱,但遗憾的是,绕了一大段远路才走上正轨—— 拿1万美元来说,假如2017年买入标普500,现在能有1.74万美元。假设下一个五年也能获得74%的收益,资产会升值到3.02万美元; 而现在才开始投资指数,相同的收益率下,五年后只能得到1.74万美元。 晚投资5年,资产的差距从7400美元,拉开到1.26万美元。 越早开始「正确」地投资,越能发挥复利的威力。 好啦,以上就是我的交易分享,希望能让你少走弯路,积累更多财富。 你还有什么经验之谈呢?欢迎在评论区聊聊哦~ |

全部评论

楼主直播