每月按时发钱的基金,值得买吗?

|

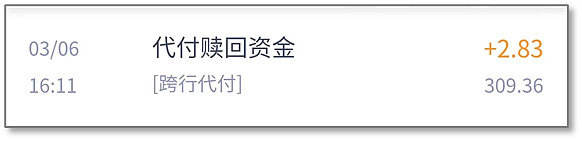

本帖最后由 简七理财 于 2023-3-26 17:36 编辑 大家好呀~ 这两天整理账单的时候,我发现每月月初,都有一笔神秘资金流入。 金额不大,只有2、3块,所以平时没放在心上。 借着这次梳理,我不免好奇,究竟是哪个好心人在送钱呢?  看资金的来源,写的是基金的「赎回资金」。 可我不记得卖出过基金呀? 直到把买过的产品都翻了个底朝天,才找到「金主」——是一只定期支付基金,准点转账。 这下,我倒来了兴趣,要是再买多点,是不是能靠基金生活,过上美美的小日子呢? 今天就来聊一聊「基金发钱」的话题~ *风险提示:本文所提及的基金仅为参考,不作任何投资推荐。请务必将投资决策权,牢牢把握在自己手中~ 01 定期支付基金,什么来头? 说到财务自由,恐怕是每个人梦寐以求的。 不止是人,连大学也不例外。 比如要盖楼、要研究、要给学生奖学金,每年的固定开支有一大笔,找到出钱人是个麻烦事儿。 一般而言,学校有三个钱袋子:政府补贴、校友捐赠、和捐赠基金的管理。 独立性最高的肯定是管理基金,只要收益率能覆盖支出就行。 最近,有媒体报道,普林斯顿大学就凭借出色的基金运营,成为全球第一所财务自由的学校—— 图源:网络 过去20年里,普林斯顿的平均年化回报率为11%,而学校每年的固定支出比例差不多是5%。 21年财报显示,普林斯顿赚了42亿,花费18亿,小金库一年就增加了24亿,总规模有377亿美元。 说明:蓝线是大学的年度运营费用、黄线是捐赠基金的投资回报 图源:Oh,MG研究团队 可以看到,学校的收益是指数型增长,每年支出是固定的。 就算后续没有校友捐赠,即便有个别年份有亏损,也不影响基金的长期运作。 定期支付基金的设计理念,就和捐赠基金很像—— 如果你每个月、或者每个季度需要一笔现金流,就会希望基金能定期「发钱」,和自己的用钱需求匹配起来。 不过,要想打造出钱生钱的「永动机」,定期支付基金还得满足一个必备条件: 收益率得高于支付比例,不然很容易「坐吃山空」,眼瞅着基金规模慢慢缩水。 02 定期支付基金的「坑」 很不巧的是,我买的定期支付基金,就没赶上好时候。 首先,这是一只股票型定期支付基金,波动很大。 打从2020年10月买入800元后,股市不给力,基金也跌跌不休。 图源:某基金app 而定期支付基金的条款是,不管自己赚没赚,都会如期打钱。 我买的这款基金,每年的支付比例是6%。 算上到账的95元现金,基金还剩下595元,累计亏损110元,收益率是-13%。 每月到账的现金,其实是自己当初买基金的本钱。 其次,定期支付会让份额减少。 定期支付的实现方式,是管理人在固定日期主动赎回基金,把现金发给投资人。 我看了下,初次买入时,持有份额是144份,现在只有125份了。 份额定期减少的好处是,基金上涨阶段,能自动止盈,落袋为安; 坏处是,下跌时自动止损,等基金净值涨回去,资产也回不去了。 *资产=基金净值×持有份额 另外,支付比例越高,越能放大份额减少的优势和劣势。 比如6%的支付比例相对于2%来说,牛市的止盈效果好,能让你手握更多现金,面对下跌可以更加从容; 但熊市期间,会加速份额减少,未来可能出现「基金赚钱、资产不赚钱」的情况。 种种限制之下,定期支付基金一直没发展起来—— 市场上仅存的6只定期支付基金中,规模大于2亿的只有3只。 最大的三只基金,也面临规模不断下滑的尴尬。 对咱们来说,定期支付基金的选择范围太窄,不算是理想的投资品种。 03 基金分红,另一个发钱之选 看到这里,你或许会想,能不能靠「买基金+定期赎回份额」的方式,模拟出定期支付基金的效果呢? 理论上是可以的,不过高昂的赎回费可能会让咱们的收益,有些损失。 比如我在20年11月买入基金后,12月收到第一笔现金。 如果是自己卖出的话,这部分要收取0.5%的费用,本不富裕的收益又雪上加霜了。 那有没有其他选择,既能满足现金流的需求,又能无痛收钱呢? 我还真找到了「替身」品种:定期分红的债券基金能做到—— 一来,咱们收到的基金分红不用交任何税收、费用; 二来,基金分红的前提是当年、当期能盈利,所以波动小的债基成了分红主力。 我在找资料的过程中,还看到一个有意思的点,定期分红对纯债基金来说,既是压力,也是动力。 因为基金经理已经做好分配现金的打算,所以卖出资产的行为都是有计划、非突发的。 他们倾向于卖出那些性价比更低的资产,让整个组合得到优化。 另外,基金的分红水平受限于净值价格(不能低于1元)、以及基金的赚钱能力,因此优秀的业绩是高额分红的重要前提。 所以,从结果上看,积极分红(连续三年)、分红比例高的中长期纯债基金,年化收益也是更优秀的。 我估算了一下,如果按债券基金4%的年化收益、基金分掉盈利的75%来计算,每年到手的现金比例大概有3%。 04 分红债基,怎么找? 我们能在哪里找到分红债基呢? 我看了下主流的基金app,还没有「基金分红率」、「连续分红次数」这样的筛选指标。 事实上,衡量债券基金最关键的要素,仍然是控制回撤、连续正收益的能力。 所以,咱们有两种方式找到理想的分红债基—— 第一种,在优选债基池中,挑那些分红次数多的。 之前,我们介绍过一些指标,你可以按步骤筛选,能得到一揽子债基。 (小贴士:由于去年债市不太好,条件选基的指标,如收益、回撤可以适当放宽~) 然后,在债基档案页,点击「分红送配」,可以看到基金的分红详情。 图源:天天基金 比如这只债基的分红频率是每半年一次,一年到手的现金比例约为4.5%*。 *现金比例=每年分红/净值=0.048/1.0415=4.5% 第二种,可以关注「季季红」系列债基。 这类债基的名称,写明了尽量做到每个季度都分红。 图源:天天基金 我找了只季季红基金,发现它确实履行了季度分红的承诺,年现金比例大概是2.56%。 如果你有现金流的需求,不妨考虑一下。 |

全部评论

楼主直播